Il processo di crowdlisting costituisce un’evoluzione rispetto al classico processo di IPO, e rappresenta un’interessante opportunità soprattutto per startup e PMI, come testimoniato anche da alcune recenti operazioni di mercato.

Vediamo di cosa si tratta, quali sono gli step del processo e i vantaggi per imprese e investitori.

Indice degli argomenti

L’inadeguatezza dell’attuale struttura finanziaria delle PMI

Le piccole e medie imprese che costituiscono, come risaputo, la struttura portante del sistema economico e produttivo italiano presentano una peculiare struttura finanziaria, caratterizzata dal ruolo preminente assunto dall’indebitamento bancario e contemporaneamente dallo scarso ricorso al mercato dei capitali. L’inadeguatezza di tale struttura finanziaria, poco adatta a fronteggiare situazioni economico finanziarie sfavorevoli, si è in passato più volte pienamente manifestata nel contesto delle varie crisi economiche succedutesi negli ultimi anni che hanno, infatti, messo a repentaglio la capacità delle PMI di crescere e sopravvivere.

La situazione si è, almeno parzialmente, modificata negli ultimi anni grazie all’introduzione di mercati del capitale e del debito appositamente dedicati alle PMI; si allude all’introduzione del mercato AIM Italia per i titoli azionari e al Segmento Professionale ExtraMOT PRO del mercato ExtraMOT per i titoli di debito. Entrambi i sistemi multilaterali di negoziazione sono accomunati da procedure rapide e semplificate, da costi minori rispetto ai rispettivi mercati tradizionali e dalla presenza di un limitato numero di requisiti richiesti agli emittenti.

L'”offensiva” dei regulators mirata alla creazione di forme di investimento volte ad introdurre meccanismi di aiuto per le PMI e le start-up al reperimento di finanza complementare rispetto al tradizionale finanziamento bancario si è completata con l’introduzione nel 2013 del Regolamento sull’equity crowdfunding, ovverosia di uno strumento di investimento nato con lo scopo di agevolare aziende quali start-up e PMI nella raccolta di capitale di rischio.

Proprio l’introduzione dell’equity crowdfunding tradizionale ha paradossalmente comportato l’esigenza di fornire riposta a due ulteriori quesiti fondamentali: qual è il naturale sbocco di una società che ricorre all’equity crowdfunding e che quindi sperimenta fin da subito le dinamiche legate ad una partecipazione diffusa al capitale? Come è possibile superare uno dei principali limiti di un investimento in equity crowdfunding, rendendo più liquidi e liquidabili gli investimenti effettuati in una start-up o PMI che ha raccolto capitale tramite una piattaforma di equity crowdfunding?

Se la risposta è semplice, rappresentando la quotazione l’approdo naturale di una società che fa ricorso al mercato del capitale di rischio mediante l’equity crowdfunding, per le ragioni sopra esposte è altrettanto vero affermare come la quotazione rappresenti tuttavia, almeno nella maggioranza dei casi, un’operazione molto costosa che presuppone dimensioni societarie che non sono sempre alla portata delle imprese di nuova o comunque recente costituzione come le PMI e le start-up.

La quotazione di Spotify

Ancora una volta il più evoluto e sempre anticipatore di tendenze mercato borsistico statunitense ha fornito indicazioni sulla strada da seguire; si allude, in particolare, alla quotazione di Spotify, il più grande servizio di streaming musicale al mondo, quotatasi sul NYSE nell’aprile del 2018. Come per tutte le società che decidono di intraprendere il percorso di quotazione in borsa, anche per Spotify la quotazione in borsa ha rappresentato il momento più importante nella storia dell’azienda, ma a tutto questo si è arrivati con un metodo inusuale, che all’epoca è stato osservato e commentato con curiosità e che oggi in Italia potrebbe essere replicato da altre società simili: invece di ricorrere a un’offerta pubblica iniziale (IPO), Spotify ha infatti scelto una “quotazione diretta” (direct listing) alla borsa di New York. In altre parole, anziché ricorrere ad una procedura di collocamento sul mercato di azioni di nuova emissione (o, a seconda dei casi, vendita di azioni appartenenti ai soci esistenti e a terzi) – l’IPO (Initial Public Offering) appunto – Spotify è ricorsa a una procedura di ammissione alle negoziazioni di azioni senza collocamento.

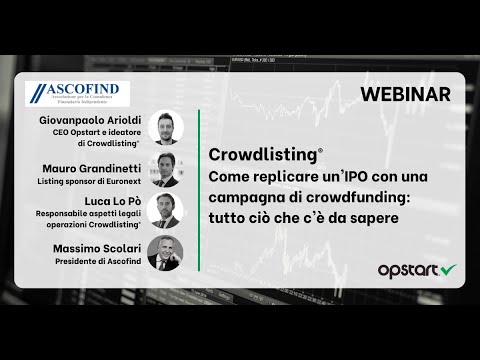

La nascita della piattaforma Crowdlisting

Il precedente di Spotify è stata la scintilla che ha portato all’ideazione ad opera di Giovanpaolo Arioldi, CEO e founder della piattaforma di equity crowdfunding Opstart, di Crowdlisting®: marchio registrato che consiste nella combinazione di equity crowdfunding e direct listing, unione che permette di replicare in economia le costose IPO, mediante il direct listing delle azioni di una società che ha effettuato in precedenza una raccolta, sotto forma di campagna di equity crowdfunding.

Il punto debole delle tradizionali operazioni di IPO è infatti rappresentato dalla necessità di dover forzatamente affrontare quelle che sono le notevoli incertezze di mercato; nelle operazioni di IPO tradizionali sono infatti numerosi gli esempi di società che dopo mesi di lavoro non riescono a portare a buon fine la loro IPO, a volte anche per fattori esogeni all’azienda stessa e alle sue performance. Congiunture economiche sfavorevoli, improvvisi bruschi cedimenti dei mercati azionari o anche più semplicemente difficoltà congiunturali temporanee, sono fattori che possono determinare, dopo mesi di lavoro di preparazione e di sostenimento da parte della società emittente dei relativi, spesso considerevoli costi, il fallimento di una IPO. Si noti che quello che da molti viene definito come il rischio di mercato intrinseco a tutte le operazioni di IPO tradizionali, ha spesso l’effetto di scoraggiare le società di più recente costituzione e meno strutturate come le start-up e le PMI dall’intraprendere il processo che conduce alla Borsa.

La tecnica consistente nell’associare ad una campagna di equity crowdfunding un tecnical listing consente di sterilizzare il rischio di mercato intrinseco nelle IPO, posto che con un’operazione di crowdlisting si ottiene l’effetto di scindere la fase di raccolta di capitale, che rappresenta certamente la parte più difficile e fondamentale per la società emittente in un’operazione di IPO, dalla fase di listing. La raccolta di capitale avviene infatti in fase di campagna di equity crowdfunding, così che quando si affronta il processo di listing vero e proprio la start-up o la PMI ha già certezza sulle dimensioni della raccolta.

Ma il crowdlisting consente anche di conseguire importanti economie di scala, che si traducono spesso in risparmi di costi e contenimento di tempi necessari alla realizzazione di una IPO; una parte preponderante del lavoro propedeutico all’avvio della campagna di equity crowdfunding, si pensi ad esempio al documento contenente la valutazione aziendale, può essere infatti utilizzato anche successivamente nelle attività propedeutiche alla fase di listing.

Altro elemento da tenere in considerazione è rappresentato dal fatto che il punto di arrivo (ma al contempo anche il punto di partenza) di ogni progetto di quotazione è la determinazione del valore dell’impresa, il cosiddetto pricing dei titoli destinati all’IPO.

In particolare, la fissazione del prezzo di collocamento deve contemperare esigenze ed interessi diversi e a volte confliggenti, quali rispetto dei fondamentali dell’impresa, mediazione tra le valutazioni e gli interessi del gruppo proprietario, del consorzio di collocamento e quelli degli investitori, distinguendo tra investitori istituzionali ed investitori retail, allineamento alle valutazioni espresse dal mercato sulle potenziali aziende comparabili (peers comparison) e allineamento alla congiuntura generale dei mercati mobiliari. Il prezzo stabilito per l’IPO è dunque un valore “negoziato” tra più parti, dal momento che il prezzo fissato in prima battuta sulla base di una valutazione realizzata dallo sponsor dell’operazione o dal financial advisor che assiste l’impresa e gli azionisti di controllo è successivamente aggiustato attraverso una serie di contatti con i grandi investitori nelle fasi di pre-marketing e bookbuilding. Con il crowdlisting il prezzo delle azioni che vengono dapprima offerte in sede di campagna di equity crowdfunding è identico al prezzo delle azioni utilizzato in sede di listing, consentendo all’impresa di avere già chiaro prima dell’avvio dell’operazione di IPO l’ammontare della raccolta.

I 4 step del percorso di crowdlisting

Il percorso di crowdlisting si articola sinteticamente in 4 step:

- La piattaforma di equity crowdfunding e i consulenti legali effettuano le opportune verifiche circa la sussistenza dei requisiti di quotazione così da poter attestare la fattibilità dell’operazione. Ovviamente in tale fase sarà necessario assicurarsi che sia lo statuto che l’assetto di governance della società emittente siano conformi al regolamento del mercato di quotazione prescelto e, allo stesso tempo, al regolamento Consob sull’equity crowdfunding;

- La società effettua una campagna di equity crowdfunding sul portale prescelto deliberando un aumento di capitale finalizzato alla quotazione;

- Una volta raggiunto il target di raccolta, al termine della campagna di equity crowdfunding, la società viene presentata al Listing Sponsor, che svolge le attività prodromiche alla presentazione della domanda di ammissione delle azioni sul mercato borsistico prescelto;

- Avviene ufficialmente la quotazione in borsa.

L’intero processo ha una durata di circa 6 mesi, al termine del quale gli investitori possono iniziare a negoziare le proprie azioni. Uno dei vantaggi della tecnica del crowdlisting sta nel fatto che le diverse fasi possono essere compresse, sovrapposte o dilatate, adeguandosi all’esigenza dell’azienda, mentre la conclusione con successo della campagna di equity crowfunding consente di evitare le lungaggini tipiche dell’IPO, perché la raccolta di capitali è già stata fatta e l’azienda non è soggetta al rispetto di finestre di mercato in cui effettuare l’operazione e la raccolta.

Per fare un confronto con le IPO tradizionali, un processo di crowdlisting presenta delle semplificazioni in relazione all’attività legale da svolgere. Questo perché nella sostanza non è necessario disciplinare la parte di aumento di capitale, poiché già realizzato nella campagna di equity crowdfunding. L’attività di consulenza legale consiste quindi nel porre in essere le attività legali prodromiche alla quotazione di un flottante che è già stato creato ad esito della campagna di crowdfunding. La principale attività dei legali consiste nell’effettuazione di una due diligence della società che si vuole quotare, al fine della redazione del documento di ammissione, un prospetto descrittivo con le caratteristiche dell’emittente che contiene la descrizione del business, il progetto di sviluppo e, soprattutto, la descrizione di tutti i fattori di rischio connessi all’investimento.

Altro compito fondamentale dell’advisor legale consiste nella redazione delle procedure per la comunicazione di informazioni privilegiate. Quando i titoli dell’emittente sono quotati ad esempio su Euronext, l’azienda è infatti soggetta agli obblighi di comunicazione delle informazioni privilegiate al pari di un’emittente quotata su AIM Italia o su MTA.

In generale, dunque, per quanto riguarda le attività legali il processo è più snello, rispetto a mercati come AIM Italia o MTA; questa maggiore snellezza non si traduce comunque in una minore protezione e tutela degli investitori poiché l’esigenza di protezione degli interessi degli investitori è comunque assicurata dalla presenza di una borsa valori che approva il contenuto del documento di ammissione. L’emittente, inoltre, è soggetta alla normativa sugli abusi di mercato e ha quindi l’obbligo di comunicare informazioni privilegiate agli investitori, assicurando il rispetto di regole di piena disclosure, difficilmente riscontrabili nel contesto di un investimento in una società privata.

Il Listing Sponsor

Altra figura centrale nel processo di crowdlisting è quella del Listing Sponsor.

Il Listing Sponsor è una figura obbligatoria per Euronext e svolge un’attività fondamentale. È la figura che si fa garante della bontà dell’operazione e della società ed è un tramite tra il mercato borsistico e l’azienda, in quanto lavora a favore di entrambi. Nei confronti della Borsa, il ruolo del Listing Sponsor è quello di garantire che i requisiti dell’impresa siano adeguati alla quotazione, che la documentazione sia conforme e che la due diligence sia stata effettuata. Il Listing Sponsor deve inoltre garantire che la società possegga i requisiti per permanere sul mercato, non solo prima della quotazione, ma anche nel prosieguo della propria attività. Nei confronti della società emittente, invece, il Listing Sponsor è un partner, un advisor che la aiuta a prepararsi alla quotazione, assicurando agli investitori che il processo sia svolto in modo corretto e adeguato, nel rispetto delle regole. Inoltre, il Listing Sponsor aiuta la società e gli investitori nei primi mesi dopo la quotazione a risolvere i problemi più comuni nella gestione dei titoli quotati in borsa.

I vantaggi per imprese e investitori

Ma quali sono i vantaggi di questo percorso di crowdlisting, sia dal punto di vista dell’impresa emittente, sia dal punto di vista degli investitori, analizzando le differenze con una tradizionale campagna di equity crowdfunding?

Per la società che decide di avviare questo percorso, il percorso del crowdlisting rappresenta al contempo un’opportunità di raccolta di capitali e di crescita dell’azienda.

Una campagna di crowdlisting, infatti, permette di allargare il bacino di potenziali investitori, soprattutto istituzionali, che spesso ritengono le campagne di crowdfunding tradizionali lontane dalle loro esigenze. Gli investitori istituzionali hanno l’esigenza di quantificare in maniera costante i propri asset, per poter determinare in ogni momento il valore del loro investimento, cosa che con l’equity crowdfunding tradizionale non è possibile, in quanto la società non è quotata. Questa categoria di investitori è dunque alla ricerca di aziende che abbiano la volontà di strutturarsi e che dimostrino di meritare la loro attenzione, con il raggiungimento della quotazione, primo importante traguardo e battesimo per l’accesso alla comunità finanziaria. Inoltre, rispetto a una semplice raccolta di equity crowdfunding, nel crowdlisting l’azienda ha a disposizione gli strumenti tipici di un listing, come warrant, bonus share e altri strumenti tipici delle società quotate, che vengono usati per favorire e incentivare l’aumento di capitale.

Un altro importante vantaggio è rappresentato dalla visibilità internazionale che si ottiene grazie alla quotazione su un mercato come Euronext e che consente di ottenere importanti benefici nelle relazioni con clienti e fornitori, i quali si possono trasformare in partner industriali strategici.

Come già detto, il percorso di crowdlisting rappresenta anche un’opportunità di crescita dell’azienda, in quanto essa è “costretta” a introdurre una cultura della governance che le piccole imprese non sempre hanno. Il management aziendale è portato a strutturarsi e a “professionalizzarsi” per affrontare il passaggio strategico da piccola impresa a impresa quotata.

Lo strumento del crowdlisting presenta vantaggi anche in termini di fattori di costo, risultando molto competitivo rispetto all’IPO tradizionale, a cui si aggiunge la possibilità per l’impresa di godere di un importante credito d’imposta sui costi di quotazione pari al 50%.

Cosa cambia invece per l’investitore?

Anche per l’investitore i benefici sono diversi e il principale è rappresentato dalla possibilità di investire in una società con una chiara strategia di liquidità, avendo quindi la certezza di investire in titoli che saranno negoziabili in un orizzonte di breve termine. Per l’investitore che inizialmente ha creduto in una start-up o PMI che muove i suoi primi passi, il crowdlisting rappresenta una possibile exit o l’opportunità di rimanere vicino all’azienda nella sua fase di scale up, potendo conseguire anche una maggiore soddisfazione economica dal proprio investimento, grazie, ad esempio, all’utilizzo di strumenti come l’assegnazione di warrant, bonus share e altri strumenti dedicati alle società quotate.

Inoltre, l’investitore ha la certezza di vedersi assegnati i titoli senza alcuna forchetta di prezzo: il prezzo dei titoli stabilito nella campagna di equity crowdfunding è chiaro, pubblico, e rimane lo stesso anche per la fase di quotazione. Non è l’azienda a decidere a chi vendere le azioni e a che prezzo. L’investitore sa che otterrà le azioni con certezza e conosce il loro prezzo sin da subito, in un processo più chiaro e trasparente rispetto a un’IPO tradizionale.

Conclusioni

In conclusione, lo strumento del crowdlisting si presta a rappresentare una importante novità per il settore della finanza alternativa e un’ottima strada per avvicinare start-up e PMI al mercato dei capitali. Dal lato degli investitori, la tecnica consente di rendere liquide e liquidabili le azioni di chi ha investito e creduto in un’azienda ai primi stadi di crescita, neutralizzando, almeno in parte, i rischi tipici ad investimenti in start-up o PMI.